Что такое RFM-анализ

RFM-анализ — метод сегментации клиентов по частоте и сумме покупок для выявления потребителей, приносящих больше денег.

Еще Парето говорил, что 80% прибыли приносит 20% клиентов. Задача маркетолога — определить тех самых покупателей, приносящих большую часть прибыли. В этом поможет RFM-анализ, предусматривающий классификацию потребителей по трем значениями:

Классификация по трем факторам помогает определить лояльных и неактивных клиентов. На основе этой информации создаются рекламные кампании, ориентированные на потребителей, приносящих большую часть прибыли. В результате доходы увеличиваются, а расходы на рекламу снижаются.

Еще Парето говорил, что 80% прибыли приносит 20% клиентов. Задача маркетолога — определить тех самых покупателей, приносящих большую часть прибыли. В этом поможет RFM-анализ, предусматривающий классификацию потребителей по трем значениями:

- Recency (Давность покупки). Сколько времени (часов, дней, недель, месяцев) прошло с момента последней покупки клиента.

- Frequency (Частота покупки). Как часто потребитель совершает покупки или другие целевые действия.

- Monetary (Вложения). Сколько средств/ресурсов потратил клиент за определенный промежуток времени. Этот показатель необязательно измерять в деньгах. Например, некоторые маркетологи оценивают время нахождения на сайте, количество переходов по внутренним страницам и т.п.

Классификация по трем факторам помогает определить лояльных и неактивных клиентов. На основе этой информации создаются рекламные кампании, ориентированные на потребителей, приносящих большую часть прибыли. В результате доходы увеличиваются, а расходы на рекламу снижаются.

Область применения

RFM-анализ применяют компании из B2C-сегмента, клиентская база которых превышает 10 тысяч контактов. Но это не значит, что B2B-организациям или фирмам с меньшим количеством контактов стоит отказаться от метода. Просто в таком случае эффективность будет немного меньше. Этот негативный фактор обычно минимизируют уменьшением количества сегментов.

Метод применяют для организации эффективных email-рассылок, подготовки скриптов для телефонных звонков клиентам или любых узкотаргетированных рекламных кампаний на существующих клиентов.

Некоторые маркетологи применяют RFM-анализ для корректировки существующих кампаний. Например, когда переходы по рекламе происходят, но потенциальные клиенты читают блог вместо совершения целевых действий.

Как видите, метод достаточно универсальный и его используют во многих случаях. Для получения качественного результата важно правильное проведение RFM-анализа, о чем поговорим чуть позже.

RFM-анализ применяют компании из B2C-сегмента, клиентская база которых превышает 10 тысяч контактов. Но это не значит, что B2B-организациям или фирмам с меньшим количеством контактов стоит отказаться от метода. Просто в таком случае эффективность будет немного меньше. Этот негативный фактор обычно минимизируют уменьшением количества сегментов.

Метод применяют для организации эффективных email-рассылок, подготовки скриптов для телефонных звонков клиентам или любых узкотаргетированных рекламных кампаний на существующих клиентов.

Некоторые маркетологи применяют RFM-анализ для корректировки существующих кампаний. Например, когда переходы по рекламе происходят, но потенциальные клиенты читают блог вместо совершения целевых действий.

Как видите, метод достаточно универсальный и его используют во многих случаях. Для получения качественного результата важно правильное проведение RFM-анализа, о чем поговорим чуть позже.

Плюсы и минусы

Ничего идеального в этом мире нет, RFM-анализ — не исключение. У него есть как плюсы, так и минусы, о которых лучше узнать до начала применения.

Плюсы:

Минусы:

Ничего идеального в этом мире нет, RFM-анализ — не исключение. У него есть как плюсы, так и минусы, о которых лучше узнать до начала применения.

Плюсы:

- снижает затраты на рекламные кампании за счет оптимизации таргетинга;

- подходит для многих сфер бизнеса, в частности, интернет-торговли, рассылок, прямых продаж и некоммерческих компаний;

- удобен в совместном применении с другими инструментами анализа;

- минимизирует негативное поведение клиентов за счет грамотного таргетинга.

Минусы:

- эффективность RFM-анализа зависит от объема клиентской базы (если она состоит из 1000-2000 контактов, ощутимого результата добиться сложно);

- не подходит для компаний, работа которых ориентирована на разовые продажи;

- не прогнозирует будущее, а лишь систематизирует массивы данных из прошлого;

- без специального программного обеспечения и скриптов провести RFM-анализ сложно, особенно если клиентская база состоит из сотен тысяч контактов;

- база клиентов постоянно обновляется, поэтому, как минимум, 1 раз в год анализ проводят повторно.

Какие данные подойдут для проведенияRFM-анализа

Для проведения RFM-анализа используют данные о покупках всех клиентов и суммах сделок. Как правило, их выгружают из CRM-систем или систем аналитик.

Просто выгруженная информация не подойдет для осуществления анализа. Сначала потребуется предварительная обработка.

Для проведения анализа выгрузите данные о транзакциях (каждая следующая строчка — новая покупка). По количеству столбцов жестких требований нет, кроме наличия следующих данных в обязательном порядке:

Просто выгруженная информация не подойдет для осуществления анализа. Сначала потребуется предварительная обработка.

Для проведения анализа выгрузите данные о транзакциях (каждая следующая строчка — новая покупка). По количеству столбцов жестких требований нет, кроме наличия следующих данных в обязательном порядке:

- идентификатор клиента (email, номер телефона, ID и т.п.);

- дата транзакции;

- количество покупок;

- сумма сделки.

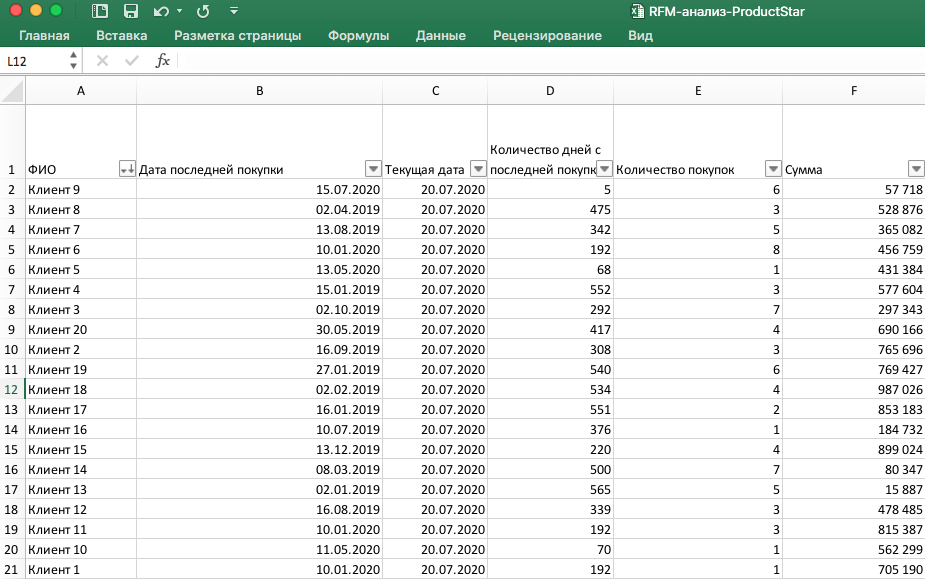

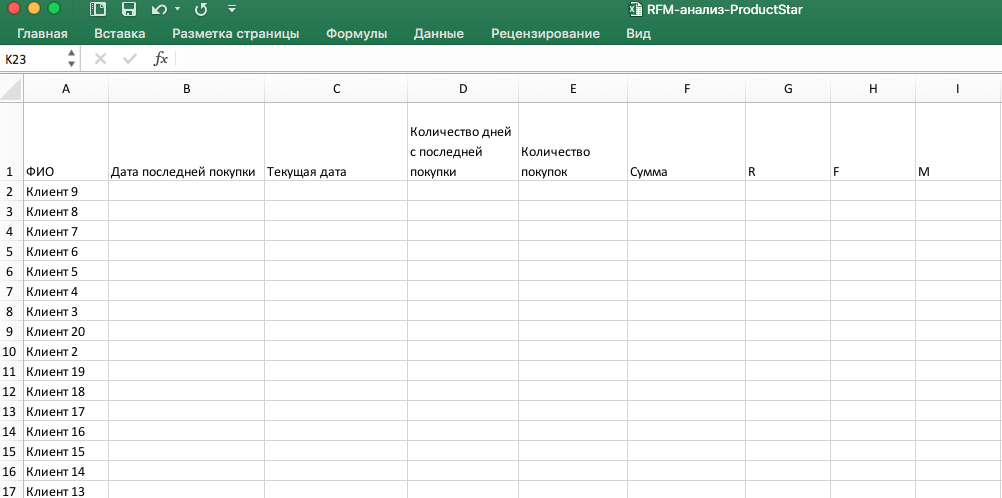

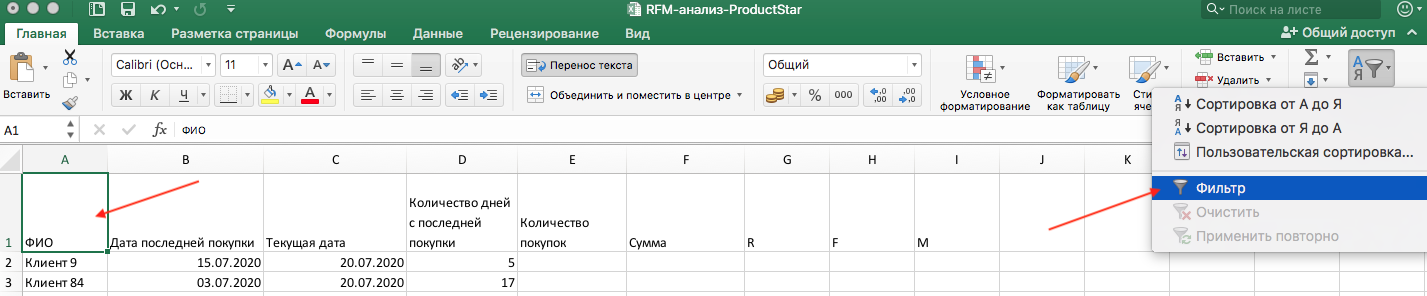

Информацию выгружайте в формате Excel, так как дальнейший пример анализа проведем в этой программе. Оптимальный формат данных представлен на изображении выше.

Как провести RFM-анализ

Приступаем к практике. Проведем анализ на примере небольшой организации. Сразу обозначим: навыков работы в специальном программном обеспечении не требуется. RFM-анализ легко провести в Excel или Google Таблицах.

Конечно, такой метод не подойдет для крупных компаний, клиентская база которых насчитывает десятки тысяч контактов. Они используют в работе специальный софт (как правило, самописный).

Конечно, такой метод не подойдет для крупных компаний, клиентская база которых насчитывает десятки тысяч контактов. Они используют в работе специальный софт (как правило, самописный).

Сбор данных

Начинайте со сбора данных. Определите период анализа. Здесь строгих рамок нет, по большому счету все зависит от особенностей организации (в том числе направление работы — B2B или B2C). Обычно берут сведения за последние 1-2 года.

Как уже говорили выше, есть несколько обязательных требований к исходным данным. Они должны содержать следующие сведения:

Не формируйте таблицу вручную, это займет много времени. Воспользуйтесь CRM или системой аналитики, которые автоматизируют экспорт нужной информации. Например, отлично подходит Битрикс24 или Мегаплан.

После выгрузки добавьте еще несколько столбцов:

Начинайте со сбора данных. Определите период анализа. Здесь строгих рамок нет, по большому счету все зависит от особенностей организации (в том числе направление работы — B2B или B2C). Обычно берут сведения за последние 1-2 года.

Как уже говорили выше, есть несколько обязательных требований к исходным данным. Они должны содержать следующие сведения:

- идентификатор клиента (ID, номер телефона или заказа, ФИО, email и т.п.);

- дата транзакции;

- количество сделанных покупок (других целевых действий);

- сумма потраченных средств.

Не формируйте таблицу вручную, это займет много времени. Воспользуйтесь CRM или системой аналитики, которые автоматизируют экспорт нужной информации. Например, отлично подходит Битрикс24 или Мегаплан.

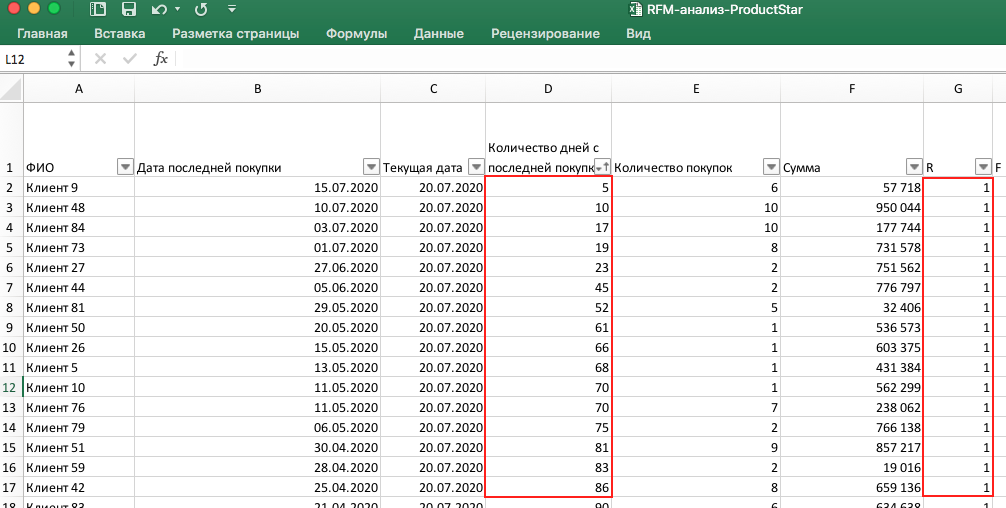

После выгрузки добавьте еще несколько столбцов:

- текущая дата;

- количество дней с последней покупки;

- R, F и M (пока что их оставьте пустыми, но дальше они пригодятся).

Возможно добавление других столбцов при необходимости. Предложенный шаблон — минимум того, что должно быть в вашей таблице.

Группировка и оценка потребителей

Начинается самое интересное и важное — группировка и оценка потребителей. Чем больше исходная база данных, тем больше групп и шире шкала оценок. Обычно ориентируются на три группы (оценки от 1 до 3). Но некоторые маркетологи, работая с большими массивами информации (от нескольких сотен тысяч контактов), берут 4 или 5 групп.

В нашем случае такой необходимости нет, поэтому остановимся на трех группах:

Крупные суммы и частые покупки — относительные понятия. Каждый определяет это индивидуально для своего бизнеса. Например, для маленького цветочного магазина в остановочном комплексе выгодным потребителем будет человек, делающий две покупки в год на 3-4 тысяч рублей. А для крупного гипермаркета — делающий покупки несколько раз в неделю на 5-7 тысяч рублей.

Для каждой буквы (R, F и M) база разбирается отдельно. Поэтому после окончания анализа получается 27 сегментов потребителей.

Начинается самое интересное и важное — группировка и оценка потребителей. Чем больше исходная база данных, тем больше групп и шире шкала оценок. Обычно ориентируются на три группы (оценки от 1 до 3). Но некоторые маркетологи, работая с большими массивами информации (от нескольких сотен тысяч контактов), берут 4 или 5 групп.

В нашем случае такой необходимости нет, поэтому остановимся на трех группах:

- Группа 1. Выгодные потребители — часто покупают на крупные суммы.

- Группа 2. Нормальные потребители — иногда покупают на средние суммы.

- Группа 3. Невыгодные потребители — редко покупают на маленькие суммы.

Крупные суммы и частые покупки — относительные понятия. Каждый определяет это индивидуально для своего бизнеса. Например, для маленького цветочного магазина в остановочном комплексе выгодным потребителем будет человек, делающий две покупки в год на 3-4 тысяч рублей. А для крупного гипермаркета — делающий покупки несколько раз в неделю на 5-7 тысяч рублей.

Для каждой буквы (R, F и M) база разбирается отдельно. Поэтому после окончания анализа получается 27 сегментов потребителей.

Давность покупки (Recency)

Отсортируем потребителей по количеству дней с последний покупки (или иного целевого действия). Определите, что для вашего бизнеса считается хорошим, средним и плохим показателем в соответствии со средней длительностью сделок.

В нашем примере градация следующая:

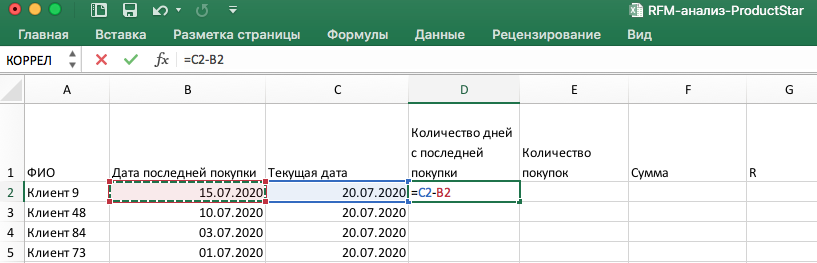

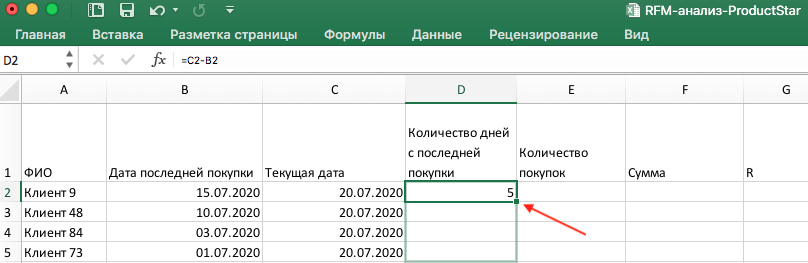

Для этого посчитайте разность между текущей датой и днем последней покупки. Автоматизируйте процесс специальной формулой:

Отсортируем потребителей по количеству дней с последний покупки (или иного целевого действия). Определите, что для вашего бизнеса считается хорошим, средним и плохим показателем в соответствии со средней длительностью сделок.

В нашем примере градация следующая:

- «Хороший» показатель (Группа 1) — до 180 дней;

- «Средний» показатель (Группа 2) — от 181 до 360 дней;

- «Плохой» показатель (Группа 3) — от 361 дня.

Для этого посчитайте разность между текущей датой и днем последней покупки. Автоматизируйте процесс специальной формулой:

После ввода формулы нажмите клавишу Enter и программа сама посчитает количество дней с последней покупки. Протяните формулу на остальных клиентов, чтобы Excel автоматически определил искомые значения. Для этого нажмите левой кнопкой мыши на ячейку с формулой у первого клиента и потяните ее за правый нижний угол:

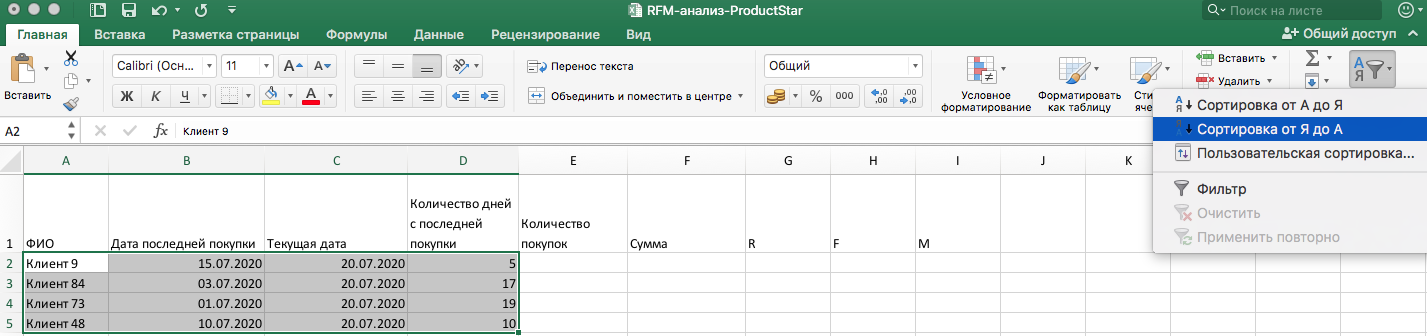

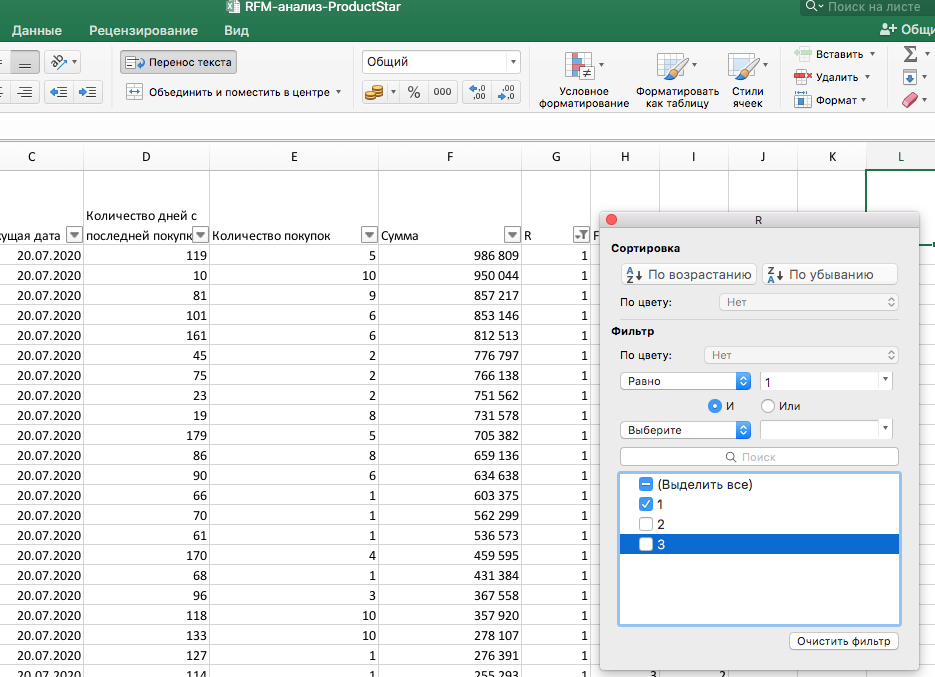

Распределите всех клиентов по группам. Но чтобы было еще проще, отсортируем массив данных по количеству дней с последней покупки. Выделите массив данных (как на изображении ниже), найдите в Excel «Сортировка и фильтры» и выберите «от Я до А»:

В столбце R расставьте цифры 1, 2 и 3 в соответствии со значениями, ранее определенными для каждой группы: хороший, средний и плохой. В нашем примере все, кто совершал покупки в течение полугода (до 180 дней), попадут в первую группу и т.п.:

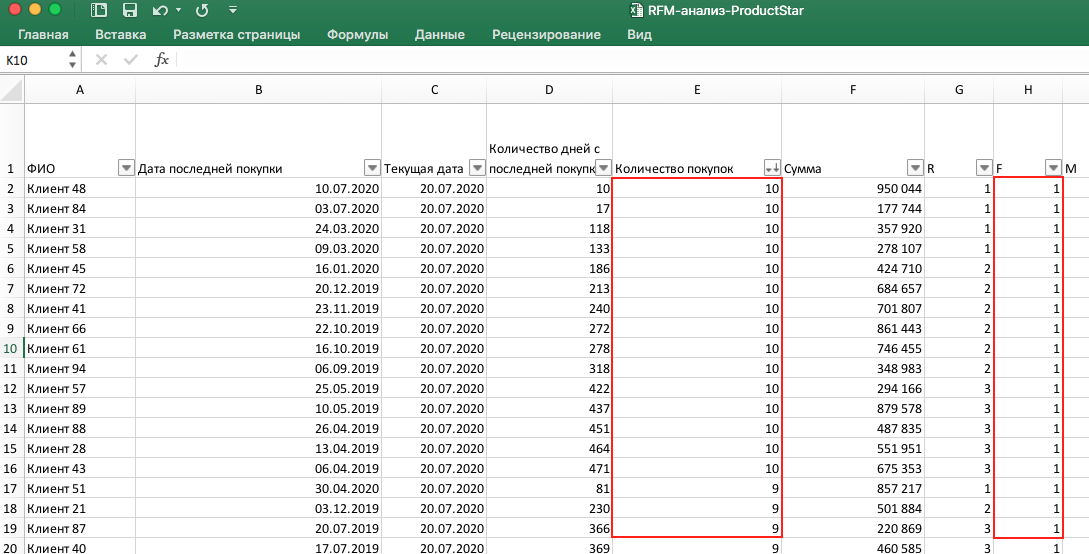

Частота покупки (Frequency)

Отсортируем клиентов по активности — частоте совершения покупок или иных целевых действий. Градация по группам, опять же, зависит от специфики бизнеса.

В нашем примере она такая:

Отсортируем клиентов по активности — частоте совершения покупок или иных целевых действий. Градация по группам, опять же, зависит от специфики бизнеса.

В нашем примере она такая:

- «Хороший» показатель (Группа 1) — от 5 покупок;

- «Средний» показатель (Группа 2) — от 2 до 4 покупок;

- «Плохой» показатель (Группа 3) — 1 покупка.

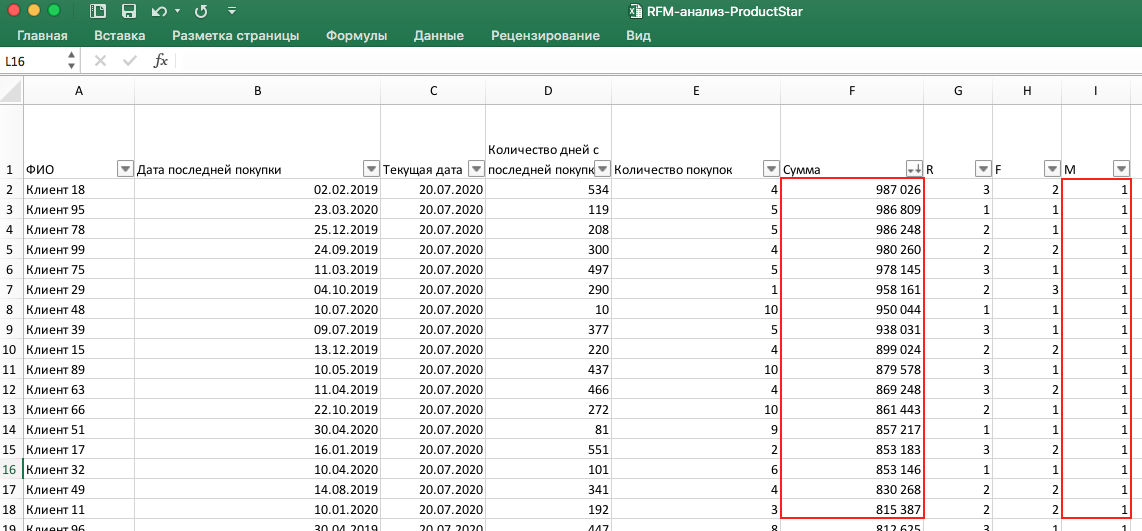

Вложения (Monetary)

По отлаженной схеме распределите клиентов в группы по потраченным на покупки средствам. Но сначала определите градацию для своего бизнеса.

В нашем примере она следующая:

По отлаженной схеме распределите клиентов в группы по потраченным на покупки средствам. Но сначала определите градацию для своего бизнеса.

В нашем примере она следующая:

- «Хороший» показатель (Группа 1) — от 600 000 рублей;

- «Средний» показатель (Группа 2) — от 200 000 до 600 000 рублей;

- «Плохой» показатель (Группа 3) — до 200 000 рублей.

Подведение итогов RFM

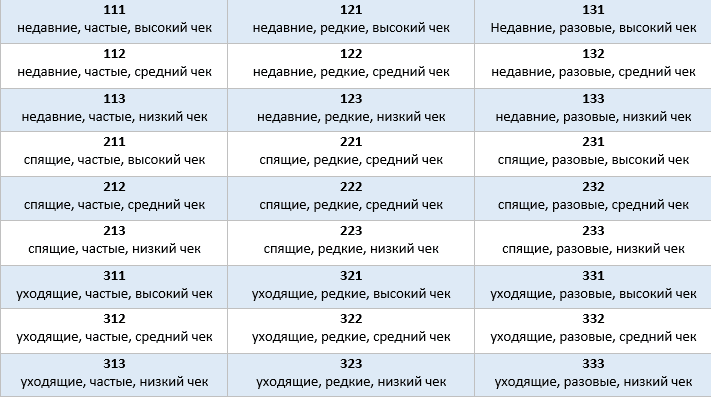

После классификации клиентов по всем критериям у вас должно получиться 27 сегментов: 111, 112, 121, 211 и т.п до 333. Определение всех сегментов следующее:

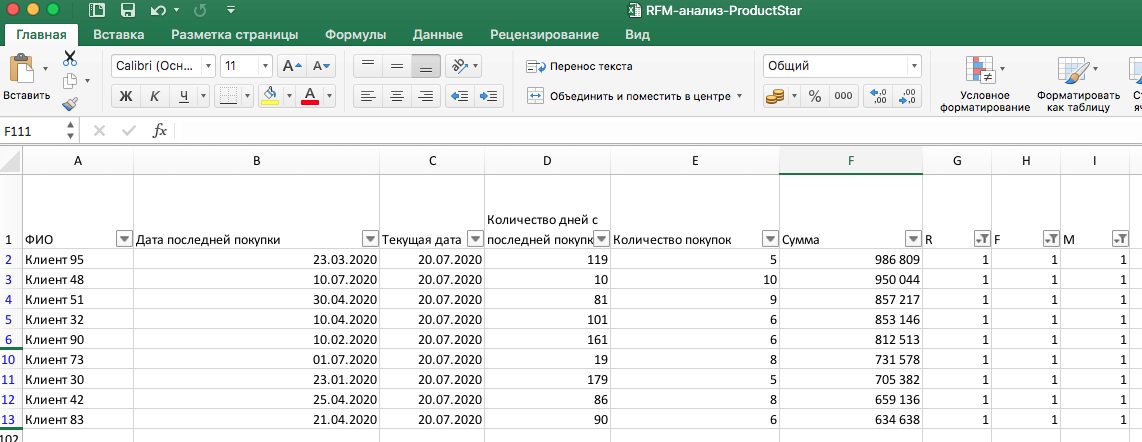

Чтобы быстро ориентироваться по сегментам в полученной таблице, примените фильтры:

В правом нижнем углу каждой ячейки первой строки появится стрелочка. С помощью нее временно можно исключать информацию о клиентах определенных групп. Посмотрим, кто совершает покупки часто, на большие суммы и последняя сделка была недавно. Для этого во всех трех столбцах R, F и M оставим первую группу:

Это самые ценные клиенты компании, для которых стоит придумать специальные предложения с выгодными условиями. Но об этом поговорим в следующем разделе статьи.

Анализ полученных данных

Потребители разбиты на сегменты, что делать дальше? Придумывать индивидуальные маркетинговые стратегии для повышения вовлеченности и количества целевых действий.

В работу вступает маркетолог. Успешность дальнейшей работы зависит от его навыков и опыта. Давайте посмотрим несколько примеров:

В примерах выше нет двоек и это не случайно. Такие клиенты хорошо и стабильно покупают, поэтому выделять их отдельно нет смысла. Как показывает практика, на них хорошо действуют стандартные рекламные кампании, разрабатывать какие-то индивидуальные варианты не стоит.

Сегодня вы узнали, что такое RFM-анализ. В отличие от других аналогичных методик он прост в реализации, поэтому его выбирают начинающие продакты и предприниматели. Ознакомьтесь с примером из статьи, чтобы успешно воспользоваться инструментом и повысить эффективность маркетинговой стратегии.

В работу вступает маркетолог. Успешность дальнейшей работы зависит от его навыков и опыта. Давайте посмотрим несколько примеров:

- «111» — самые активные клиенты, приносящие 80% прибыли. С такими работайте персонально: предлагайте что-то ценное, например, золотую карту или приглашение на отраслевое мероприятие.

- «х1х» — покупают немного, но постоянно. Предлагайте сопутствующие товары, бонусную карту или участие в программе лояльности. Постарайтесь сделать так, чтобы эти потребители стали больше тратить.

- «хх1» — покупают редко, но зато на большие суммы. Предлагайте таким клиентам нечто ценное или особенное. Важен индивидуальный подход, чтобы подтолкнуть крупных потребителей на более частые покупки.

- «13х» — новые клиенты, которые в будущем могут стать лояльными. Наладьте как можно больше коммуникаций: поздравьте с покупкой, пригласите на сайт или в социальные сети почитать интересные и полезные статьи в блоге и т.п. Постарайтесь сделать из них лояльных потребителей, которые всегда будут обращаться в вашу компанию.

- «33х» — старые клиенты, активность которых снизилась. Выясните, почему они перестали совершать покупки? Спровоцируйте на новую сделку: индивидуальные условия, скидки, акции и т.п. Восстановите отношения и продолжайте плодотворное сотрудничество.

- «333» — потерянные клиенты, которые давно не проявляли активность. Попробуйте наладить контакт, предложить скидки или специальные предложения. Но если нет отклика, то откажитесь от дальнейшей работы. Сосредоточьтесь на более ценных сегментах.

В примерах выше нет двоек и это не случайно. Такие клиенты хорошо и стабильно покупают, поэтому выделять их отдельно нет смысла. Как показывает практика, на них хорошо действуют стандартные рекламные кампании, разрабатывать какие-то индивидуальные варианты не стоит.

Сегодня вы узнали, что такое RFM-анализ. В отличие от других аналогичных методик он прост в реализации, поэтому его выбирают начинающие продакты и предприниматели. Ознакомьтесь с примером из статьи, чтобы успешно воспользоваться инструментом и повысить эффективность маркетинговой стратегии.

Ещё больше об RFM-анализе можно узнать на нашем годовом курсе «Профессия: Аналитик». Присоединяйтесь!